De acordo com as alterações introduzidas pelo OE 2021, em vigor desde dia 1 de janeiro, passam a ser aplicáveis as seguintes taxas intermédias deste imposto:

- de 60% aos ligeiros de passageiros híbridos (códigos de combustível 17 e 18), desde que apresentem uma autonomia em modo elétrico superior a 50 km e emissões oficiais inferiores a 50 gCO2/km;

- de 25% aos ligeiros de passageiros híbridos plug-in, (códigos de combustível 14 e 15) desde que tenham uma autonomia mínima, no modo elétrico, de 50 Km e emissões oficiais inferiores a 50 gCO2/km.

Se não se verificar qualquer destas condições, os veículos ficam sujeitos à taxa de 100% do imposto.

Os veículos ligeiros de passageiros que se encontrem equipados com motores híbridos beneficiarão da taxa de 60% nos casos em que os sujeitos passivos declarem e comprovem que os veículos apresentam uma autonomia da bateria em modo elétrico superior a 50 km e emissões oficiais CO2 inferiores a 50 g/km.

Os veículos ligeiros de passageiros plug-in, para beneficiarem da aplicação da taxa de 25% referida supra, terão de reunir cumulativamente os requisitos respeitantes à autonomia mínima no modo elétrico (50 km), e observar o limite estabelecido de emissões oficiais de CO2 (emissões inferiores a 50 g/km).

De acordo com esclarecimentos prestados pela Autoridade Tributária e Aduaneira (AT), a autonomia mínima de 50 km das baterias no modo elétrico dos veículos híbridos plug-in é relativa à autonomia combinada ou à autonomia em cidade, uma vez que ambas constam no certificado de conformidade, e o legislador não especificou qual o tipo de autonomia a considerar.

Assim, no Sistema de Fiscalidade Automóvel (SFA2), a casa 52 (Autonomia da bateria) passará a incluir as seguintes opções, consoante o tipo de combustível:

Se híbrido:

- Opção 3 - Superior a 50Kms

- Opção 4 - Inferior ou igual a 50kms

Se híbrido plug-in:

- Opção 5 - Igual ou superior a 50 kms

- Opção 6 - Inferior a 50 Kms

Apenas as viaturas ligeiras de passageiros híbridas plug-in, cuja bateria possa ser carregada através de ligação à rede elétrica e que tenham uma autonomia mínima, no modo elétrico, de 50 km e emissões oficiais inferiores a 50 gCO2/km, podem beneficiar das seguintes taxas de IRC:

- 5% no caso de viaturas com custo de aquisição inferior a 27.500 euros;

- 10% no caso de viaturas com custo de aquisição entre 27.500 euros e 35.000 euros;

- 17,5% no caso de viaturas com custo de aquisição superior a 35.000 euros.

Assim, as taxas de tributação autónoma em vigor este ano são as seguintes:

| Valor de aquisição |

Taxa normal |

Taxa híbrido plug-in |

Taxa elétrico |

| Até 27.499 euros |

10% |

5% |

Isento |

| Entre 27.500 e 34.999 euros |

27,5% |

10% |

Isento |

| A partir de 35.000 euros |

35% |

17,5% |

Isento |

Regra geral, estas taxas de tributação autónoma são elevadas em 10 pontos percentuais quanto aos sujeitos passivos que apresentem prejuízo fiscal no período a que respeitem quaisquer dos factos tributários referidos relacionados com o exercício de uma atividade de natureza comercial, industrial ou agrícola não isenta de IRC.

No entanto, o OE 2021 estabelece que essa norma não é aplicável, nos períodos de tributação de 2020 e 2021, quando o sujeito passivo tenha obtido lucro tributável em um dos três períodos de tributação anteriores e as obrigações declarativas relativas aos dois períodos de tributação anteriores, tenham sido cumpridas.

Essa regra não é igualmente aplicável, nos períodos de tributação de 2020 e 2021, quando estes correspondam ao período de tributação de início de atividade ou a um dos dois períodos seguintes.

Estas exceções apenas se aplicam às cooperativas e às micro, pequenas e médias empresas.

A aquisição de automóveis elétricos e híbridos plug-in continua a beneficiar da amortização fiscal dedutível em sede de IRC sobre o custo de aquisição por parte das empresas até 62.500 euros para automóveis elétricos, 50.000 euros para veículos híbridos plug-in, 37.500 euros no caso de veículos movidos a gases de petróleo liquefeito (GPL) ou gás natural veicular (GNV), e 25.000 euros nas restantes viaturas.

É ainda dedutível o IVA nos casos em que o custo de aquisição relevante para efeitos de IRC não exceda aqueles limites (relativos ao preço base dos veículos, IVA excluído) e os automóveis estejam conexos com uma atividade empresarial que permita a recuperação de IVA das despesas incorridas.

Continua a ser possível deduzir o IVA suportado na aquisição de eletricidade utilizada em viaturas elétricas ou híbridas plug-in, mesmo que estas sejam classificadas como viaturas de turismo.

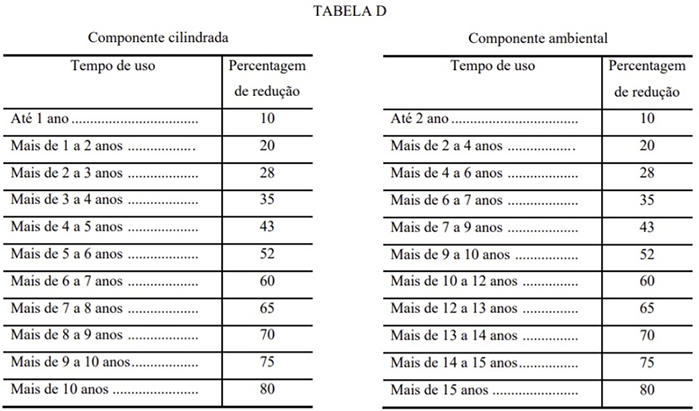

O imposto incidente sobre veículos portadores de matrículas definitivas comunitárias atribuídas por outros Estados-membros da União Europeia é objeto de liquidação provisória nos termos das regras do Código do Imposto sobre Veículos, ao qual são aplicadas as percentagens de redução previstas na tabela D, tendo em conta a componente cilindrada e ambiental, incluindo-se o agravamento previsto no Código (os veículos ligeiros com sistema de propulsão a gasóleo, ficam sujeitos a um agravamento de 500 euros no total do montante do imposto a pagar, sendo esse valor reduzido para 250 euros relativamente aos veículos ligeiros de mercadorias de caixa aberta, fechada ou sem caixa, com lotação máxima de três lugares, incluindo o do condutor), com exceção dos veículos que apresentarem, nos respetivos certificados de conformidade ou na sua inexistência nas homologações técnicas, um valor de emissão de partículas inferior a 0,001 g/km, as quais estão associadas à desvalorização comercial média dos veículos no mercado nacional e à vida útil média remanescente dos veículos, respetivamente.

A nova tabela D, já com a componente ambiental, é a seguinte:

Assim, com esta redação, o agravamento das partículas passa a ter igualmente direito às percentagens de redução referentes à componente ambiental.

Foram também introduzidos novos elementos na fórmula de cálculo do método de avaliação (também designado de método alternativo) de tributação dos veículos usados.

Assim, passam também a ser considerados o número de dias de tempo de uso da viatura, e a média do número de dias de tempo de uso dos veículos contados desde a data da primeira matrícula até à data do cancelamento da matrícula dos veículos em fim de vida abatidos nos três anos civis anteriores à data de apresentação da DAV.

Para efeitos da aplicação da fórmula de cálculo do método de avaliação a AT já determinou que o valor do fator "UR" a vigorar para o ano de 2021 é de 8.282 dias, com base em informação obtida junto do Instituto da Mobilidade e dos Transportes (IMT).

Passam a estar isentos em 50% de imposto (Código do IUC), os veículos de categoria C, com peso bruto superior a 3500 kg, em relação aos quais os sujeitos passivos do imposto exerçam a título principal a atividade de diversão itinerante ou das artes do espetáculo (NOVO), e desde que os veículos se encontrem exclusivamente afetos a essa atividade.

Em 2021, mantém-se em vigor o adicional de IUC sobre os veículos a gasóleo enquadráveis nas categorias A e B.

Este ano vai manter-se o incentivo à introdução no consumo de veículos de zero emissões, financiado pelo Fundo Ambiental, em termos ainda por definir por despacho governamental.

No entanto, prevê-se que este ano, o incentivo seja extensível a motociclos de duas rodas e velocípedes, convencionais ou elétricos, e a ciclomotores elétricos que possuam homologação europeia e estejam sujeitos a atribuição de matrícula, quando aplicável, com exclusão daqueles classificados como enduro, trial, ou com sidecar.

Também serão abrangidas bicicletas de carga.

Aguarda-se a publicação do respetivo aviso.

A AT esclareceu também qual o tratamento a dar aos veículos que chegam do Reino Unido.

Se se tratar de particulares, as DAV que sejam apresentadas a partir de dia 1 de janeiro, relativas a veículos com proveniência do Reino Unido são tratadas como sendo de país terceiro - sem direito à redução de ano (s) de uso.

Nos casos em que a DAV seja apresentada em 2021, seja oficiosa ou por iniciativa do sujeito passivo, ainda que tenha entrado em território nacional antes de 31/12/2020, é tratada como terceiro país, sem atender a que a taxa do imposto a aplicar é aquela que estiver em vigor quando este se torna exigível, pois por força do Brexit, o veículo perdeu o estatuto comunitário.

No caso de operadores registados, se o pedido de legalização da matrícula for apresentado em 2021, o veículo é tratado como provindo de país terceiro.

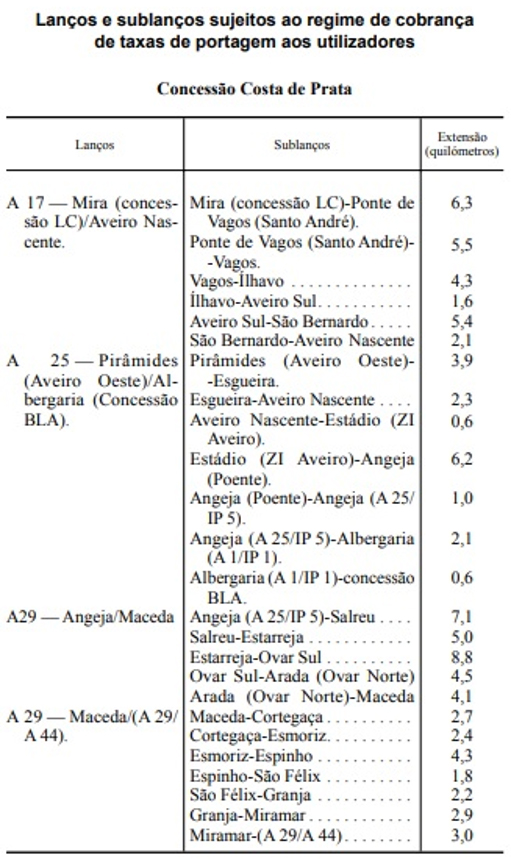

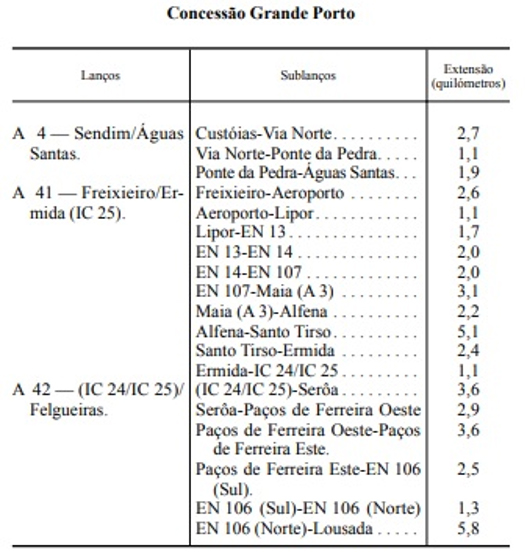

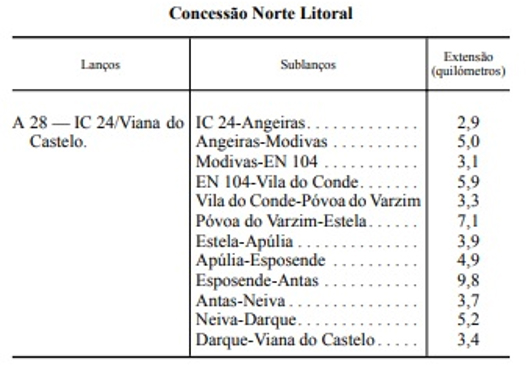

A partir de 1 de julho, nos seguintes lanços e nos sublanços.

os respetivos utilizadores usufruem de um desconto de:

- 50% no valor da taxa de portagem, aplicável em cada transação;

- 75% no valor da taxa de portagem aplicável em cada transação, para veículos elétricos e não poluentes.

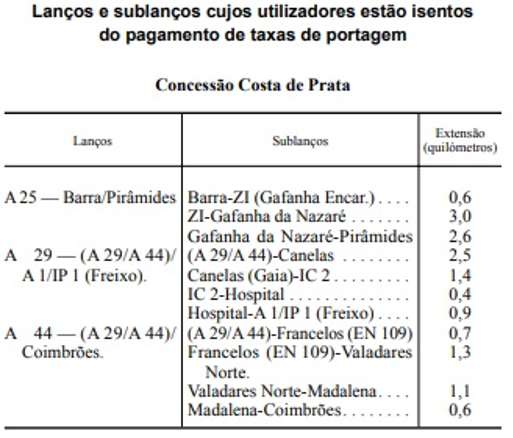

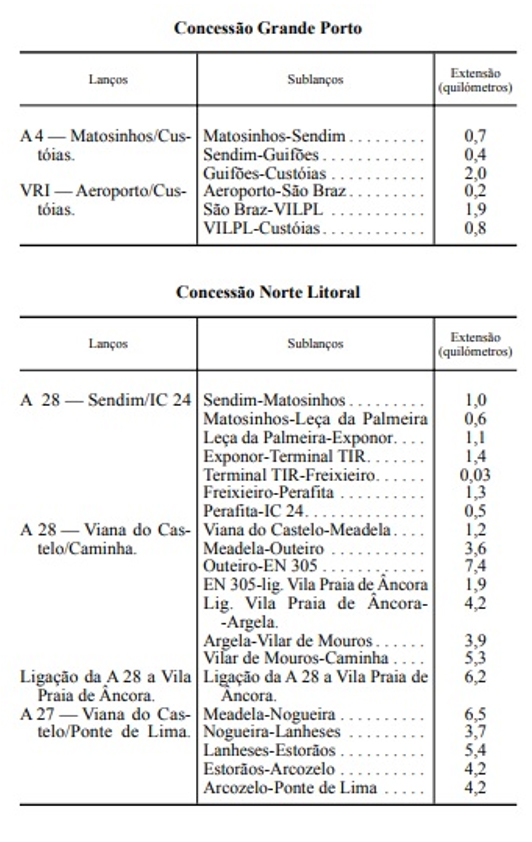

Já nestes lanços e nos sublanços, os respetivos utilizadores continuam isentos do pagamento de taxas de portagem:

SCUTS

Relativamente aos lanços e sublanços das auto-estradas SCUT do Algarve, da Beira Interior, do Interior Norte e da Beira Litoral/Beira Alta, a partir de 1 de julho, usufruem de um desconto de 50% no valor da taxa de portagem, aplicável em cada transação, e usufruem de um desconto de 75% no valor da taxa de portagem aplicável em cada transação, para veículos elétricos e não poluentes, os utilizadores dos lanços e sublanços das seguintes autoestradas sem custos para o utilizador:

- A 22, que integra o objecto da Concessão do Algarve;

- A 23, que integra o objecto da Concessão da EP, S. A.;

- A 23, que integra o objecto da Concessão da Beira Interior;

- A 24, que integra o objecto da Concessão do Interior Norte;

- A 25, que integra o objecto da Concessão da Beira Litoral/Beira Alta.