Até 16 de fevereiro, os sujeitos passivos de IRS podem confirmar ou alterar os dados relativos à composição do agregado familiar e outros elementos pessoais relevantes, para que a Autoridade Tributária e Aduaneira (AT) disponibilize o IRS Automático relativo aos rendimentos de 2017, ou pré-preencha a modelo 3 com estes elementos pessoais atualizados.

Antes de começar, certifique-se que tem consigo os NIFS e senhas de acesso ao portal das finanças para todos os membros do seu agregado familiar.

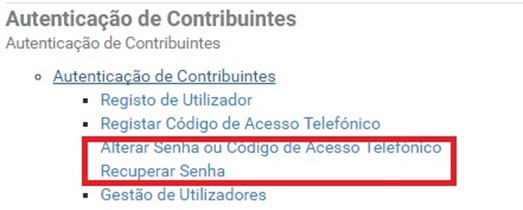

Se não tiver as senhas dos seus filhos, por exemplo, vá a:

E depois deve seguir os passos, e receberá em sua casa a senha no prazo de cinco dias úteis.

Relativamente à alteração dos dados pessoais, esta deve ser feita se o contribuinte verificar que os dados disponibilizados no portal das finanças não correspondem à sua situação real em 31 de dezembro de 2017.

Se não for feita esta confirmação/alteração, a AT disponibilizará o IRS automático com base nos dados da declaração do ano anterior (2016).

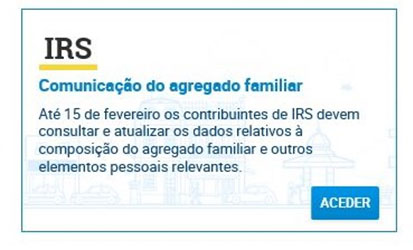

Deve por isso entrar no Portal das finanças e clicar em:

Clicando, terá de se autenticar:

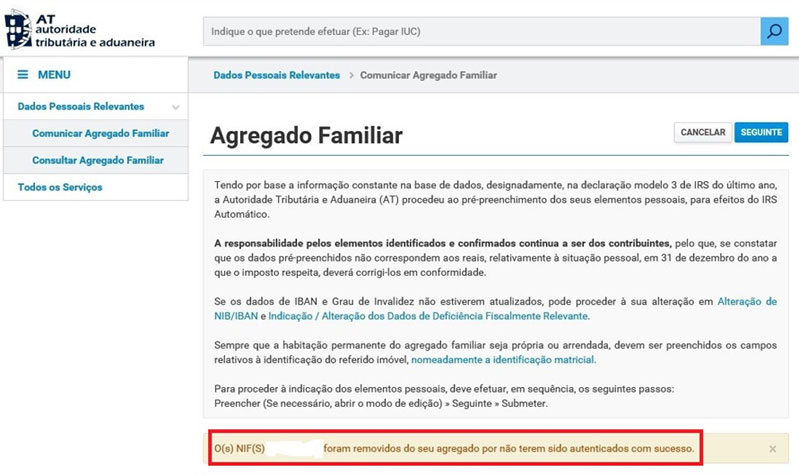

Depois de entrar, surge-lhe este menu:

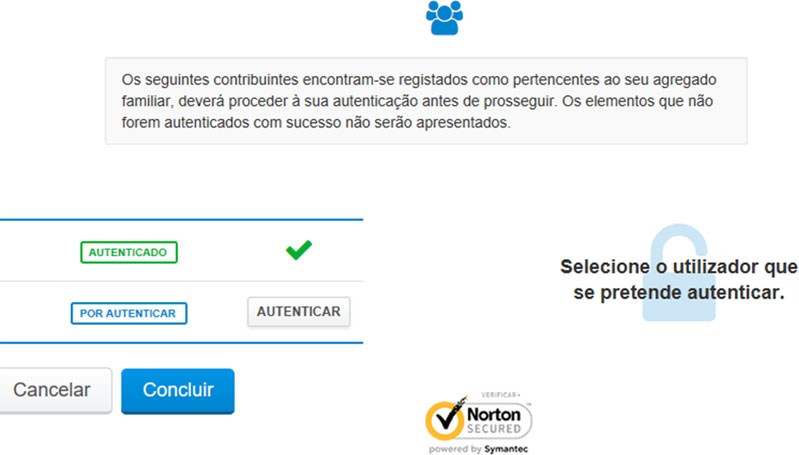

Consultando os dados pessoais relevantes, vão surgir os NIFs das pessoas que estão identificadas como pertencendo ao seu agregado familiar:

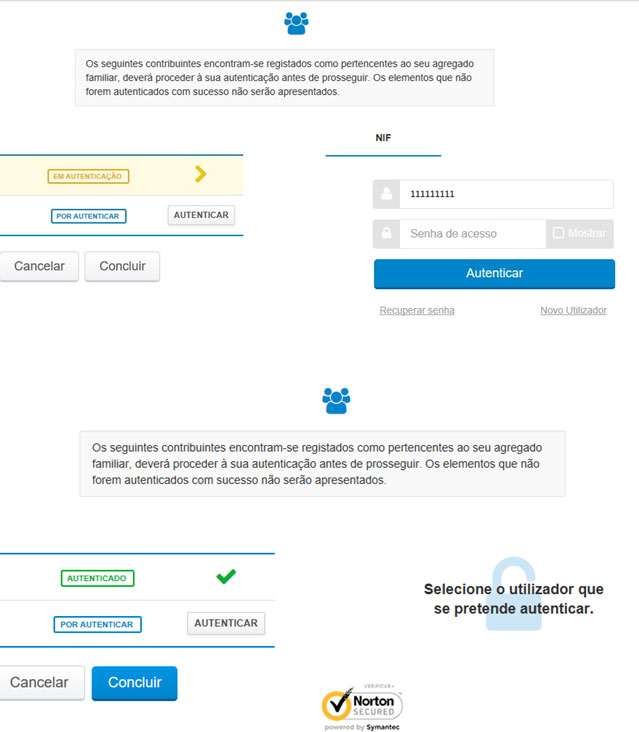

Tem de ter consigo os NIFs e as senhas dos membros do seu agregado familiar, para poder autenticá-los.

Depois de clicar em autenticar, vai aparecer o seguinte quadro, tendo que inserir o NIF e a senha do contribuinte que quer autenticar como pertencendo ao seu agregado familiar:

Depois de autenticar, surge o seguinte quadro:

Atenção:

Neste processo, se não autenticar todos os contribuintes que aparecem inicialmente associados ao seu agregado familiar, deixam de constar do seu agregado:

Por outro lado, se se casou ou alterou o seu estado para unido de facto, deve selecionar "abrir modo edição", alterar o estado civil e adicionar o cônjuge ou unido de facto. Quando terminar, feche o modo edição. Depois terá de o autenticar como indicado:

Se o seu estado civil for viúvo e o seu cônjuge tiver falecido em 2017, deverá selecionar «adicionar cônjuge» e indicar o respetivo NIF. No final selecione «fechar modo edição».

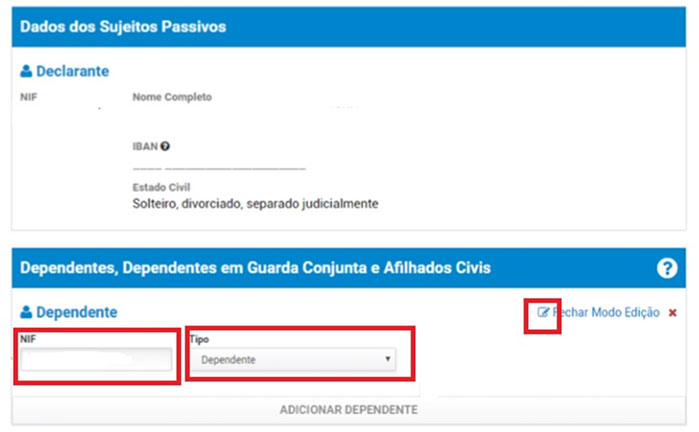

Se pretender alterar a informação associada a um dependente já existente, selecione «abrir modo edição» e preencha os campos, atualizando a informação. No final selecione «fechar modo edição».

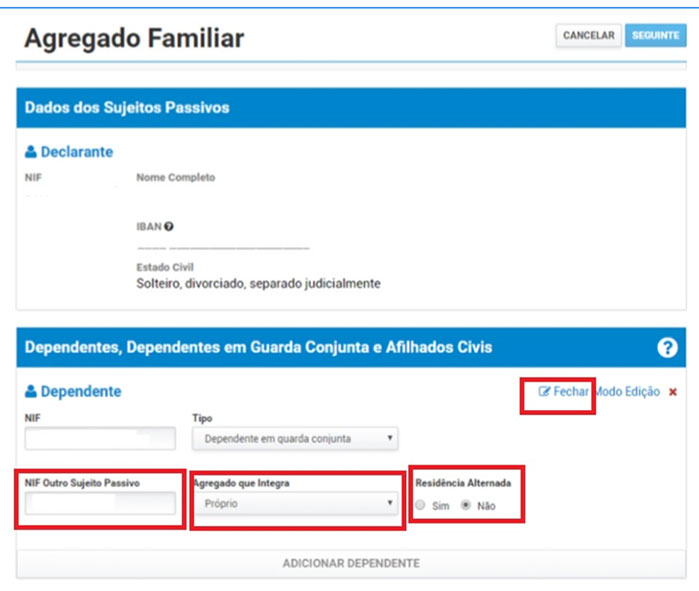

Filhos em guarda conjunta (residência alternada de dependentes em guarda conjunta estabelecida em acordo de regulação do exercício das responsabilidades parentais)

Os contribuintes que tenham dependentes em guarda conjunta (exercício em comum das responsabilidades parentais) em regime de residência alternada, estabelecida em acordo de regulação do exercício das responsabilidades parentais, têm de comunicar essa situação, pois esta é relevante para a atribuição da dedução fixa relativa a dependentes.

Se não fizerem essa comunicação no Portal das Finanças, a declaração automática disponibilizada pela AT terá por base os elementos constantes da declaração de IRS do ano de 2016 e, na falta desta, assume-se que o contribuinte é não casado/unido de facto e não tem dependentes.

Ou seja, se houver alterações que não sejam comunicadas, o contribuinte não poderá confirmar a declaração automática de IRS porque a mesma não corresponde à sua real situação e terá que entregar a sua declaração de IRS nos termos gerais.

Assim, se tiver no seu agregado familiar um dependente em guarda conjunta, tem de verificar /indicar também o NIF do sujeito passivo com quem é partilhada a guarda do dependente, qual o agregado que integra e o tipo de residência (alternada ou não).

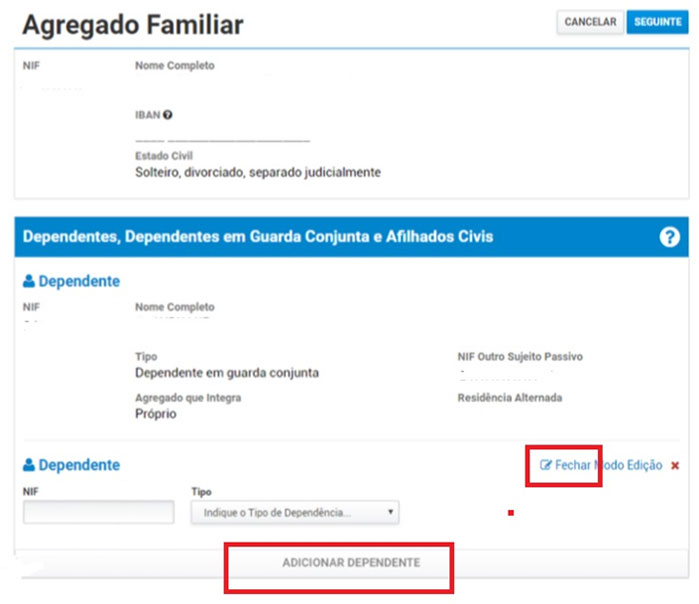

Introduzir ou retirar dependentes do agregado familiar

Se tiver de acrescentar mais dependentes, tem de selecionar Adicionar Dependente:

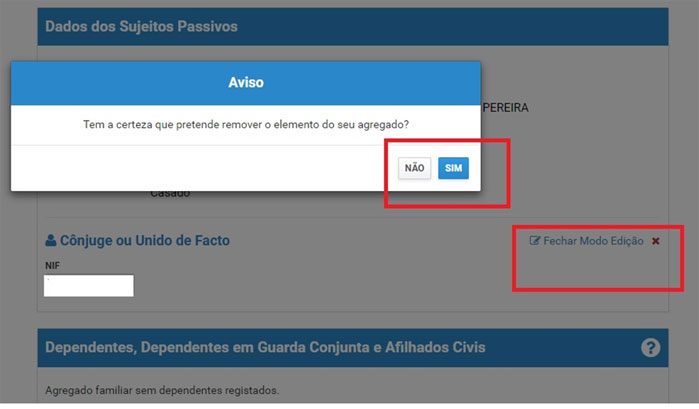

Se por outro lado, pretender retirar elementos do seu agregado familiar, depois de selecionar, tem de confirmar a sua opção, e de seguida fechar o modo edição:

Depois de terminada a validação de todos os membros do agregado familiar, pode concluir esta parte do processo clicando em:

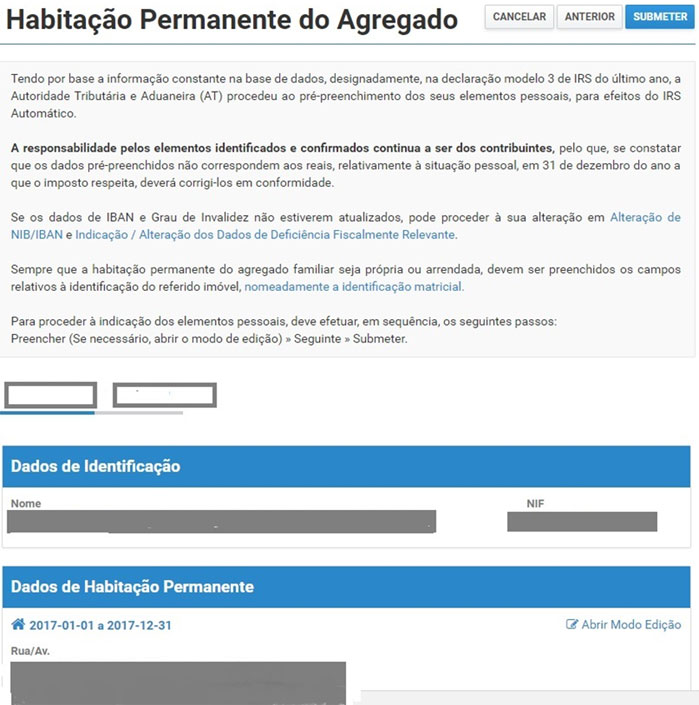

De seguida vai aparecer-lhe este quadro:

Em cima constam os NIFS das pessoas que fazem parte do agregado, e em baixo é-lhe pedido que confirme ou altere os dados relativos à habitação permanente durante o ano de 2017.

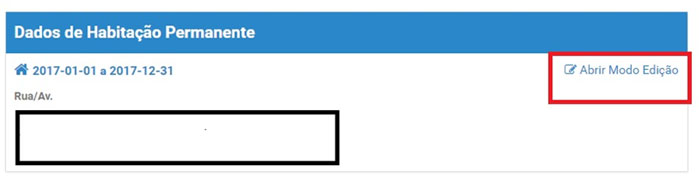

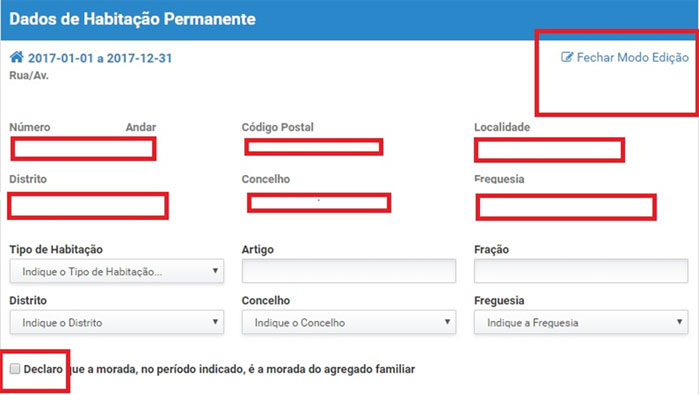

Se esta tiver alterado, tem de selecionar o modo Abrir Modo Edição:

Vai aparecer-lhe este quadro, onde tem de verificar se todos os dados estão corretos, e alterar o que for necessário, inclusive o tipo de habitação, artigo, fração, distrito, concelho e freguesia.

Tem depois de selecionar o último campo, confirmando que se trata da morada do agregado familiar em 2017 e seguidamente carregar no campo superior direito, fechando o modo edição.

Só se todos os campos estiverem preenchidos com dados válidos é que a aplicação lhe permite fechar o modo edição e avançar.

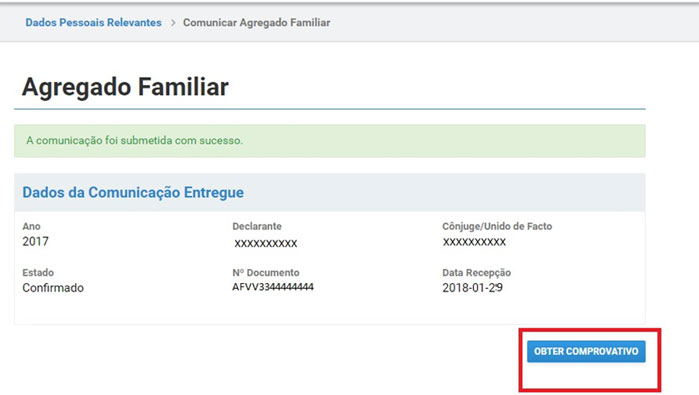

Depois de clicar em submeter, aparece este quadro:

Deverá clicar em Obter comprovativo e guardar o documento em PDF.

Também até dia 16 de fevereiro decorre o prazo para os contribuintes de IRS comunicarem e classificarem as suas faturas no E-fatura, para poderem beneficiar das deduções à coleta do IRS.

Sublinhe-se que o Orçamento do Estado para 2018 consagra uma norma relativamente ao apuramento das deduções à coleta pela AT que permite que os sujeitos passivos de IRS podem, na declaração de rendimentos respeitante ao ano de 2017, declarar o valor das despesas de saúde, de formação e educação, de encargos com imóveis e com lares.

Se o contribuinte optar pelos valores declarados por si declarados, estes substituem os que tenham sido comunicados à AT nos termos da lei.

No entanto, o uso desta faculdade não dispensa o cumprimento da obrigação de comprovar os montantes declarados referentes àquelas despesas, relativamente à parte que exceda o valor que foi previamente comunicado à AT.

Ainda relativamente ao ano de 2017, e às despesas de saúde, de formação e educação, de encargos com imóveis e com lares, o adquirente não pode reclamar, até ao dia 15 de março de 2018, tendo que usar este mecanismo de opção pelas despesas que declarar.

Relembramos que no portal e-fatura apenas constam despesas comprovadas por faturas. Outras despesas comprovadas por outros documentos poderão ser consultadas a partir de 15 de março de 2018, também no portal das finanças. No entanto, tratar-se-á apenas de consulta de dados disponibilizados pelo fisco.

Em 2018, a declaração de IRS relativa aos rendimentos de 2017 deverá ser entregue entre 1 de abril e 31 de maio, exclusivamente por internet.

As despesas que tem de verificar até dia 16 de fevereiro são as seguintes, relativas a 2017:

| Deduções Coleta |

Não casados |

Casados |

| Despesas gerais familiares (DC) |

Dedução à coleta de 35% do montante suportado, por qualquer membro do agregado familiar, que constem de faturas e que titulem aquisições e determinadas prestações de serviços, comunicadas à Administração Tributária, com o limite global de €250,00 por cada sujeito passivo (€500 no caso de tributação conjunta) |

| Despesas de saúde (DC) |

Dedução à coleta de 15% das despesas suportadas, com o limite máximo dedutível de 1 000 €. |

| Educação e formação (DC) |

Dedução à coleta de 30% das despesas suportadas, com o limite máximo de 800 €. Abrange as despesas de educação dos sujeitos passivos e membros do agregado familiar, incluindo encargos com creches lactários e jardins-de-infância, bem como com a formação artística, educação física e ensino da informática, e ainda despesas com refeições escolares. |

Donativos ao Estado

em dinheiro.

Donativos em dinheiro a outras entidades. (DC) |

São dedutíveis à coleta 25% das importâncias declaradas com o limite de 15% da coleta, com exceção dos donativos ao Estado que não estão sujeitos a qualquer limite. |

| Dedução do IVA suportado em fatura (DC) |

é dedutível à coleta um montante correspondente a 15% do IVA suportado por qualquer membro do agregado familiar, com o limite global de 250€, que conste de faturas que titulem prestações de serviços comunicadas à Autoridade Tributária e Aduaneira (AT), enquadradas nos seguintes setores de atividade:

- manutenção e reparação de veículos automóveis;

- manutenção e reparação de motociclos, de suas peças e acessórios;

- alojamento, restauração e similares;

- atividades de salões de cabeleireiro e institutos de beleza;

- atividades veterinárias.

é ainda dedutível à coleta, concorrendo para o limite global de 250€, um montante correspondente a 100% do IVA suportado por qualquer membro do agregado familiar, com a aquisição de passes mensais para utilização de transportes públicos coletivos, emitidos por operadores de transportes públicos de passageiros com o CAE classe 49310, 49391, 49392, 50102 e 50300, todos da secção H, que conste de faturas que titulem prestações de serviços comunicadas à AT. |

| Pensões de alimentos (DC) |

São dedutíveis à coleta 20% , sem limite, das importâncias comprovadamente suportadas e não reembolsadas por dependente/beneficiário, que o contribuinte esteja a pagar por decisão do tribunal ou por acordo homologado por tribunal. |

| Encargos com lares e instituições de apoio à terceira idade (DC) |

São dedutíveis à coleta de 25% dos custos suportados com o limite de 403,75€, relativamente a encargos com a estadia e cuidados do contribuinte, seus ascendentes ou colaterais até ao 3.º grau com rendimentos inferiores ao salário mínimo. |

| Habitação própria e permanente (DC) |

São dedutíveis à coleta 15% dos encargos suportados com imóveis situados em território português ou de outro Estado da União Europeia ou no espaço económico europeu desde que haja intercâmbio de informações:

a) juros de empréstimos bancários por contratos celebrados até 31 de Dezembro de 2011, com a aquisição, construção ou beneficiação de imóveis, com o limite de 296€;

b) Prestações devidas em resultado de contratos celebrados até 31 de Dezembro de 2011 com cooperativas de habitação ou no âmbito do regime de aquisições em grupo, com o limite de 296€;

c) Importâncias pagas a título de rendas por contrato de locação financeira celebrados até 31 de Dezembro de 2011, na parte em que não constituam amortização de capital, com o limite de 296€

d) importâncias suportadas por arrendatário com contrato celebrado ao abrigo RAU ou do NRAU com o limite de 502€.

Os limites referidos nas alíneas a); b) e c) são elevados da seguinte forma:

Rendimento coletável até ao limite do 1º Escalão 450€;

Rendimento coletável superior a 7 091€ e inferior a 30 000€, o limite resulta da aplicação da seguinte fórmula:

€296+[(€450-€296)*[(€30 000 - rendimento coletável)/€ 30 000 - € 7091)]]

O limite referido na alínea d) é elevado para 800€ até ao limite do 1º escalão e para os contribuintes com um rendimento coletável superior a 7 091€ e inferior a 30 000€, para o limite resultante da aplicação da seguinte fórmula:

€502+[(€800 - €502)*[(€30 000 - rendimento coletável/€ 30000 - € 7091)]]

|

Encargos suportados pelo proprietário relacionados com a recuperação ou

com ações de reabilitação de imóveis:

- Localizados em áreas

de reabilitação urbana

Ou

- Arrendados passíveis de

atualização ao abrigo do

NRAU. (DC) |

São dedutíveis à coleta 30% dos encargos com o limite de 500€. |

| Cidadãos portadores de deficiência (DC) (2) |

Podem deduzir à coleta as seguintes importâncias:

- 1.900€ por sujeito passivo

-712,50€ Por dependente portador de deficiência;

-712,50€ por ascendente portador de deficiência

- 30% das despesas de educação e reabilitação;

- 25% dos prémios de seguros vida e contribuições para associações mutualistas com limite de 15% da coleta;

- 130€ das contribuições pagas para reforma por velhice;

- 475€ por cada sujeito passivo que seja considerado deficiente das Forças Armadas.

São ainda isentos de IRS 10% dos rendimentos brutos das categorias A, B e H, com o limite de 2.500€ por categoria. |

| Regimes complementares de segurança social (DC) (1) |

São dedutíveis à coleta do IRS, nos mesmos termos e em cumulação com as aplicações em Planos-Poupança Reforma.

Cada contribuinte pode deduzir ao IRS a pagar, 20% do valor investido na subscrição ou em entregas adicionais nestes regimes, no máximo de:

- 400€ por sujeito passivo com idade inferior a 35 anos;

- 350€ por sujeito passivo com idade compreendida entre os 35 e os 50 anos;

- 300€ por sujeito passivo com idade superior a 50 anos.

O valor mínimo investido para obter a dedução máxima deve ser de, respetivamente, 1.500€; 1.750€ ou 2.000€. (1) |

São dedutíveis à coleta do IRS, nos mesmos termos e em cumulação com as aplicações em Planos-Poupança Reforma.

Cada contribuinte pode deduzir ao IRS a pagar, 20% do valor investido na subscrição ou em entregas adicionais nestes regimes, no máximo de:

- 400€ por sujeito passivo com idade inferior a 35 anos;

- 350€ por sujeito passivo com idade compreendida entre os 35 e os 50 anos;

- 300€ por sujeito passivo com idade superior a 50 anos

O valor mínimo investido para obter a dedução máxima deve ser de, respetivamente, 1.500€; 1.750€ ou 2.000€. (1) |

Planos Poupança-reforma (PPR)

PPR – Inferior a 35 anos

PPR – De 35 a 50 anos

PPR – Superior a 50 anos

(Não são dedutíveis as importâncias relativas às aplicações efetuadas

após a data da passagem à reforma). (DC) (1)

|

São dedutíveis à coleta os seguintes montantes:

20% do valor aplicado com o limite de 400€;

20% do valor aplicado com o limite de 350€;

20% do valor aplicado com o limite de 300€;

Não dedutível após data da passagem à reforma. |

São dedutíveis à coleta os seguintes montantes:

20% do valor aplicado com o limite de 400€;

20% do valor aplicado com o limite de 350€;

20% do valor aplicado com o limite de 300€;

Por cada Sujeito Passivo casado e não separado judicialmente de pessoas e bens |

Regime Público de Capitalização. (DC) (1) |

é dedutível à coleta 20% do valor aplicado com o limite de:

- 400€ por sujeito passivo com idade inferior a 35 anos;

- 350€ por sujeito passivo com idade superior a 35 anos. |

é dedutível à coleta 20% do valor aplicado com o limite de:

- 800€ por casal;

- 700€ por casal |

| Deduções dos dependentes e ascendentes (DC) |

Dedução à coleta de €600 por cada dependente e de €525 por cada ascendente que viva efetivamente em comunhão de habitação com o sujeito passivo e não aufira rendimento superior à pensão mínima do regime geral.

Acrescem €125 por cada dependente que não ultrapasse os 3 anos e €110 se apenas um ascendente reunir os requisitos de enquadramento. |

(1) Este valor está sujeito a um limite conjunto, com as deduções referentes a benefícios fiscais decorrentes da subscrição de seguros de saúde e PPR e contribuições para o regime público de capitalização.

(2) Os contribuintes portadores de deficiência que determine um grau de invalidez permanente superior a 60%, beneficiam das seguintes deduções:

Despesas de educação e reabilitação - são dedutíveis 30% das despesas referentes ao deficiente sem qualquer limite;

Seguros de vida - são dedutíveis 25% dos prémios pagos em apólices onde o deficiente seja o 1º beneficiário, até ao limite de 15% da sua coleta.

IRS: declaração automática passa a abranger contribuintes com filhos

A declaração modelo 3 de IRS a entregar em 2018 relativa aos rendimentos obtidos em 2017 tem novas regras, designadamente passa a ser entregue exclusivamente via portal das finanças, ou seja, por internet.

Por outro lado, um maior numero de contribuintes é abrangido pela declaração automática de rendimentos.

A declaração automática de rendimentos é disponibilizada pela Autoridade Tributária e Aduaneira (AT), com base nos elementos informativos relevantes de que disponha, e consiste numa declaração de rendimentos provisória por cada regime de tributação, separada e conjunta quando aplicável, bem como a correspondente liquidação provisória do imposto e os elementos que serviram de base ao cálculo das deduções à coleta.

Assim, estão abrangidos por esta declaração automática de IRS os contribuintes deste imposto que preenchiam cumulativamente as seguintes condições:

- apenas tenham auferido rendimentos do trabalho dependente ou de pensões, com exclusão de rendimentos de pensões de alimentos, bem como de rendimentos tributados pelas taxas liberatórias e não pretendam, quando legalmente permitido, optar pelo seu englobamento;

- obtenham rendimentos apenas em território português, cuja entidade devedora ou pagadora esteja obrigada à comunicação de rendimentos e retenções;

- não aufiram gratificações pela prestação ou em razão da prestação do trabalho, quando não atribuídas pela respetiva entidade patronal;

- sejam considerados residentes durante a totalidade do ano a que o imposto respeita;

- não detenham o estatuto de residente não habitual;

- não usufruam de benefícios fiscais e não tenham acréscimos ao rendimento por incumprimento de condições relativas a benefícios fiscais;

- não tenham pago pensões de alimentos;

- não tenham deduções relativas a ascendentes.

Ou seja, em relação ao ano passado, estão abrangidos os contribuintes que têm descendentes a cargo.

Estabelece-se que às liquidações de IRS feitas com base nestas declarações automáticas de rendimentos não são aplicadas as seguintes deduções à coleta:

- ascendentes que vivam em comunhão de habitação com o sujeito passivo;

- importâncias respeitantes a pensões de alimentos

- pessoas com deficiência;

- dupla tributação internacional;

- benefícios fiscais;

- adicional ao imposto municipal sobre imóveis.

São apenas dedutíveis as relativas aos dependentes do agregado familiar e as relativas aos benefícios fiscais relativos ao mecenato.

Relembramos que os contribuintes, se verificarem que os elementos apurados pela AT correspondem aos rendimentos do ano a que o imposto respeita e a outros elementos relevantes para a determinação da sua concreta situação tributária, podem confirmar a declaração provisória, que assim se considera entregue.

Esta declaração de rendimentos provisória converte-se em declaração entregue pelo sujeito passivo nos termos legais quando, no fim do prazo de entrega da declaração - de 1 de abril a 31 de maio - não seja nem confirmada nem entregue qualquer declaração de rendimentos. De qualquer forma, o sujeito passivo pode sempre entregar uma declaração de substituição nos 30 dias posteriores à liquidação sem qualquer penalidade.