História

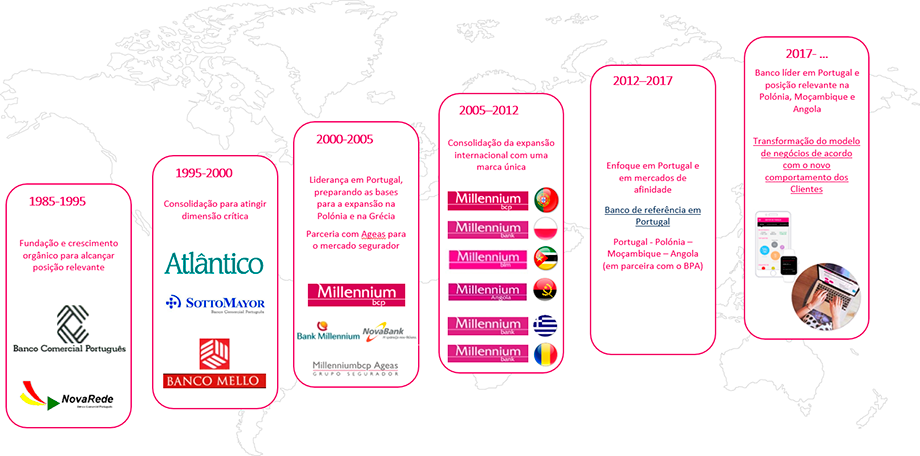

Construção do maior banco em Portugal e um banco relevante na Europa e em mercados de afinidade

Desde a fundação...

... à liderança em Portugal e à presença internacional através

do crescimento em mercados de retalho de afinidade

O BCP foi constituído em 25 de junho de 1985 como uma sociedade de responsabilidade limitada ("sociedade anónima") organizada segundo a legislação portuguesa, na sequência da desregulamentação do sector bancário português. O BCP foi fundado por um grupo de mais de 200 acionistas e uma equipa de profissionais bancários experientes que procuraram capitalizar a oportunidade de formar uma instituição financeira independente que servisse o então subdesenvolvido mercado financeiro português de forma mais eficaz que os bancos estatais.

Enquanto o desenvolvimento do Banco foi inicialmente caracterizado pelo crescimento orgânico, uma série de aquisições estratégicas ajudou a solidificar a posição do BCP no mercado português, aumentando a oferta de produtos e serviços financeiros colocados à disposição dos Clientes. Em março de 1995, o BCP adquiriu o controlo do Banco Português do Atlântico SA ("Atlântico"), que era nessa data o maior banco privado em Portugal, e numa fase posterior seguiu-se o lançamento de uma oferta de aquisição conjunta sobre todo o capital do Atlântico. Em junho de 2000, o Atlântico foi incorporado no BCP, sendo que nesse mesmo ano o BCP adquiriu a Império, juntamente com o Banco Mello e o Banco Pinto & Sotto Mayor.

Em 2004, o BCP, com o objetivo de reforçar o enfoque no core business de distribuição de produtos financeiros e otimizar o consumo de capital, vendeu ao grupo Caixa Geral de Depósitos as seguradoras Império Bonança, Seguro Directo, Impergesto e Servicomercial. O Banco celebrou ainda acordos com a Fortis (atualmente Ageas) para o controlo da gestão das seguradoras Ocidental - Companhia Portuguesa de Seguros, SA, da Ocidental - Companhia Portuguesa de Seguros de Vida, SA e da Médis - Companhia Portuguesa de Seguros de Saúde, SA, bem como da gestora de fundos de pensões, PensõesGere - Sociedade Gestora de Fundos de Pensões, SA.

Em 2004, o Banco alienou os seus negócios de seguros não vida e ainda uma parte do seu negócio de seguros de vida ao estabelecer uma joint venture com a Ageas (anteriormente Fortis), denominada Millenniumbcp Ageas, da qual 51% é detida pela Ageas e 49% pelo BCP.

O Banco, após a consolidação do seu posicionamento no mercado bancário português, concentrou-se no desenvolvimento do negócio de retalho noutras geografias, com o objetivo de alcançar posições relevantes, através da replicação do modelo de negócio de sucesso em Portugal em mercados emergentes na Europa e em África. O Banco concentrou-se em negócios com fortes perspetivas de crescimento em mercados com uma estreita ligação histórica a Portugal ou com significativas comunidades de origem portuguesa (como Angola, Moçambique, Estados Unidos, Canadá, França, Luxemburgo e Macau), bem como em mercados onde o modelo de negócio do Banco pudesse ser exportado para atender as particularidades específicas de cada geografia, como por exemplo na Polónia, Grécia e Roménia.

O Banco implementou uma estratégia consistente de segmentação de mercado e, até 2003, os diferentes segmentos eram abordados por meio de redes de distribuição autónomas operando sob várias marcas. Em outubro de 2003, o BCP iniciou o processo de substituição das diferentes marcas em Portugal por uma marca única: Millennium bcp. O rebranding noutros mercados foi também implementado em 2006, sendo que todas as operações bancárias controladas pelo BCP passaram a ser desenvolvidas sob a marca "Millennium". Em Portugal, o Grupo BCP também opera sob a marca "ActivoBank".

Ao longo dos últimos anos, o BCP voltou a concentrar-se nas operações que considerou essenciais para o desenvolvimento do seu negócio. Como parte deste novo enfoque, o Banco alienou várias das suas operações internacionais (em França, Luxemburgo, Estados Unidos, Canadá, Grécia, Turquia e Roménia), mantendo protocolos comerciais para facilitar as remessas de emigrantes portugueses nalguns mercados. Em 2010, o Banco transformou a sua sucursal off-shore de Macau numa sucursal on-shore.

Em fevereiro de 2012, o Banco adotou uma reestruturação administrativa através da introdução de um modelo de gestão e supervisão monista, em que o Conselho de Administração inclui a Comissão Executiva e a Comissão de Auditoria (esta última composta por membros não executivos e com maioria de membros independentes, de acordo com a lei aplicável).

Em dezembro de 2012, o Banco preparou e apresentou ao governo português um Plano de Reestruturação, exigido pela legislação nacional e pelas regras europeias aplicáveis em matéria de auxílios estatais. O Plano de Reestruturação foi formalmente apresentado pelo governo português à Comissão Europeia e, em julho de 2013, o Banco acordou com a Comissão Europeia um Plano de Reestruturação que implicava atingir a melhoria da rendibilidade do Banco em Portugal através de, entre outras iniciativas, redução de custos. Em setembro de 2013, a Direção-Geral de Concorrência anunciou o seu acordo formal com as autoridades portuguesas relativamente ao Plano de Reestruturação. De acordo com a decisão, o Plano de Reestruturação do Banco foi considerado em conformidade com as regras da União Europeia relativas aos auxílios estatais, demonstrando desta forma a viabilidade do Banco sem a continuação do apoio estatal. O Plano de Reestruturação implementado visou fortalecer a estratégia do Banco, concentrando-o nas suas atividades core.

Em maio de 2014, como parte de um processo que visava reorientar as atividades definidas como prioritárias no seu Plano Estratégico, o Banco anunciou que acordou com o grupo internacional de seguros Ageas em reformular parcialmente os acordos estratégicos de parceria firmados em 2004, que incluiu a venda da sua participação de 49% nas companhias de seguros que operam exclusivamente no ramo dos seguros não vida, ou seja, a Ocidental - Companhia Portuguesa de Seguros, SA e a Médis - Companhia Portuguesa de Seguros de Saúde, SA.

Em abril de 2016, o Banco anunciou a conclusão da fusão entre o Banco Millennium Angola, SA e o Banco Privado Atlântico, SA, resultando no segundo maior banco privado em termos de crédito à economia em Angola, com uma quota de mercado de aproximadamente 10% em volume de negócios. A entidade resultante desta fusão deixou de ser controlada pelo BCP.

O BCP anunciou, em janeiro de 2017, uma emissão de capital através de emissão de direitos de subscrição transferíveis com preferência para os atuais acionistas no montante de 1,3 mil milhões de euros. O objetivo desta transação foi antecipar o reembolso integral dos restantes títulos subscritos pelo Estado e a remoção das principais restrições relacionadas com o auxílio estatal, incluindo a proibição de distribuição de dividendos, o risco potencial de alienação de atividades core e o risco de conversão. Esta transação foi projetada para fortalecer o balanço através da melhoria do rácio de CET1 fully implemented e do Texas ratio, alinhando o BCP com os benchmarks do setor e colocando-o acima dos requisitos regulatórios.

Em 27 de dezembro de 2019, foi celebrada a escritura de fusão do Banco de Investimento Imobiliário, SA, uma subsidiária detida a 100% pelo Banco Comercial Português, SA, por incorporação neste último.

Em 27 de agosto de 2019, a Assembleia Geral Extraordinária do Bank Millennium, que contou com a participação de 216 acionistas representando 78,53% do seu capital social, aprovou a fusão do Bank Millennium SA com o EuroBank SA. A conclusão da integração do Eurobank SA no Bank Millennium SA ocorreu em novembro desse mesmo ano, tendo o Banco resultante da fusão passado a operar com uma única marca, um único sistema operativo e uma única entidade jurídica.

Em 29 de junho de 2021, foi celebrado um acordo com o Union Bancaire Privée, UBP SA, respeitante à venda da totalidade do capital social do Banque Privée BCP (Suisse) SA. Em 2 de novembro foi concretizada a alienação da totalidade do capital social do Banque Privée BCP (Suisse) SA ("Banque Privée") ao Union Bancaire Privée, UBP SA. A concretização desta operação de venda do Banque Privée visou permitir ao Grupo BCP prosseguir a estratégia de enfoque da alocação de recursos e da gestão nas geografias core, potenciando o desenvolvimento destas e, dessa forma, potenciando a criação de valor para os stakeholders.

Em 29 de dezembro de 2021, o BIM - Banco Internacional de Moçambique, S.A. (banco de direito moçambicano em que o BCP detém, indiretamente, uma participação de 66,69%) formalizou a entrada em vigor de um acordo de longo prazo com a Fidelidade - Companhia de Seguros, S.A., com vista a reforçar capacidades e a alargar a oferta de seguros no canal bancário (bancassurance) em Moçambique. No âmbito desta parceria, cuja possibilidade se encontrava prevista no memorando de entendimento celebrado entre o BCP e o Grupo Fosun em novembro de 2016, o BIM e a Fidelidade formalizaram igualmente a alienação pelo BIM à Fidelidade de ações representativas de 70% do capital social e direitos de voto da Seguradora Internacional de Moçambique, S.A., mantendo o BIM aproximadamente 22% do respetivo capital social. O BIM e a Fidelidade acordaram ainda opções de compra e de venda com vista a que a Fidelidade possa vir a adquirir ações adicionais, podendo a participação do BIM, por efeito dessas opções, reduzir-se para 9,9% do capital da SIM. No âmbito do acordo de distribuição exclusiva de longo prazo, o BIM promoverá a distribuição de seguros da SIM através do canal bancário, continuando a disponibilizar aos seus clientes uma ampla oferta de seguros por via de parcerias com um Grupo segurador de referência como a Fidelidade.

No 1º semestre de 2023, o Bank Millennium SA concluiu a venda de 80% da Millennium Financial Services, no âmbito da parceria estratégica na área de bancassurance.

No 1º semestre de 2024, o Bank Millennium concluiu a implementação do Plano de Recuperação, notificando este facto à Autoridade de Supervisão Financeira Polaca e ao Fundo de Garantia Bancária.

Na Apresentação de Resultados do 3º trimestre de 2024, o BCP e o Bank Millennium apresentaram os seus planos estratégicos para o período 2025-28.